روش بهینه برای سرمایه گذاری در شرایط فعلی چیست؟

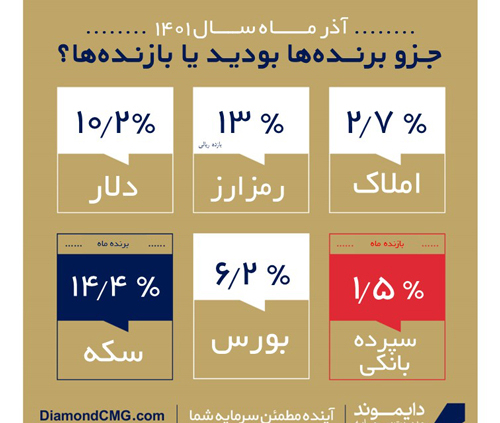

در آذر ماه 1401 به دلیل التهاب بازار سکه و ارز، فضای متفاوتی در بازارهای سرمایه گذاری حاکم بود. قیمت سکه و دلار در این ماه با افزایشی بیش از ده درصد، از مقاومتهای تحلیلی و روانی عبور کرد و رکوردهای جدیدی به جا گذاشت.

بازار بورس هم علی رغم موضوع خروج پول و سیاستهای انقباضی بانک مرکزی، نسبت به افزایش نرخ ارز بی تفاوت نبود و حدود شش درصد رشد را در شاخص کل بورس شاهد بود.

بازار املاک طبق گزارش مرکز آمار رشدی حدود سه درصد داشت که علی رغم قابل توجه بودن آن، در کنار رشد دو رقمی سکه و دلار، عدد قابل توجهی به نظر نمی رسد!

بازار رمزارزها که همچنان در بحران به سر می برد رشدی کمتر از سه درصد را طی آذرماه تجربه کرد که حاصل ریالی آن به دلیل ارزی بودن این دارایی، بازدهی 13 درصدی بود.

به نظر می رسد بحران بازار سکه و ارز برای مردم بسیار جدی است، این موضوع در بازار سکه بیشتر محسوس است، جایی که تقاضاهای خرد متقاضی خرید ربع سکه به دو برابر ارزش ذاتی آن هستند.

باید پرسید که چرا طی سالهای گذشته ایران همیشه شاهد کاهش ارزش ریال خود بوده است، موضوعی که در دوره هایی در کشورهای دیگری مشاهده شده لیکن این مساله در گستره کشورهای دنیا یک مساله نادر به شمار می رود.

اگر چه طی ده سال اخیر ما شاهد تورمهای حتی سه رقمی (کاهش شدید ارزش پول ملی) در کشورهای دیگر از قبیل زیمباوه و ونزوئلا بوده ایم و همین الان تورم بالا را در ترکیه شاهد هستیم، ولی وضعیت ایران صرفا با کشور ونزوئلا قابل مقایسه است. چون یک بررسی کلی نشان می دهد که به طور معمول کشورهای نفتی به دلیل وجود یک منبع خدادادی با مساله تورم درگیر نیستند و بحران تورمی کشور ونزوئلا هم که یک کشور نفتی محسوب می شود مقارن با التهابات سیاسی و اجتماعی درون خود بود. لذا میتوان این نتیجه گیری را داشت که افزایش نرخ ارز و متعاقبا نرخ طلا و سکه بیشتر ریشه سیاسی دارد، جایی که به دلیل محدودیتها و تحریمها و عدم دسترسی به منابع درآمدی، دولت با چاپ بدون پشتوانه پول به تورم دامن می زند و از طرف دیگر التهابات اجتماعی آتش این تورم و کاهش ارزش پول را تیزتر می نماید.

سئوال اینجاست که آیا اشخاص حقیقی و حقوقی در این شرایط می توانند سود کنند؟ آیا مدیریت ثروت چه به شکل اختصاصی یا سرمایه گذاری در صندوقها می تواند سودی برای سرمایه گذاران به همراه داشته باشد؟

با نگاهی به وضعیت بازارها در آذرماه میتوان اینگونه تحلیل کرد که حداقل در کوتاه مدت، در بهترین حالت، سرمایه گذاران میتوانسته اند که با تبدیل سرمایه خود به ارز و سکه از افت ارزش واقعی دارایی خود جلوگیری کنند و هر چند از نظر ریالی می توانسته اند بیش از ده درصد سود کرده باشند ولی از دید اقتصادی سودی نکرده اند.

سرمایه گذاران در بورس طی آذرماه به طور متوسط حدود شش درصد سود ریالی داشته اند، در مقابل حدود ده درصد از ارزش واقعی سرمایه آنها کم شده در نتیجه می توان گفت که سرمایه گذار بورسی بر مبنای دلار، حدود چهار درصد زیان کرده است.

از طرفی بازار مسکن هم رشدی کمتر از سه درصد داشته که باز از نظر ارزش واقعی سرمایه میتوان گفت که در بازه یک ماهه صاحبان املاک هفت درصد زیان کرده اند.

حال به این سئوال پاسخ دهیم که آیا این گونه تحلیل کردن درست است؟ آیا این سود و زیانها واقعی است؟

پاسخ این است: متاسفانه چیزی که واضح و غیر قابل انکار است کاهش ارزش پول ملی (ریال) است، منتهی در خصوص زیان در بازار بورس و بازار املاک نمیتوان به این راحتی نظر داد. اینجا مساله دید سرمایه گذار در خصوص مدت سرمایه گذاری مطرح می شود. آیا سرمایه گذار قصد سرمایه گذاری کوتاه مدت دارد؟ اگر فرض سرمایه گذاری کوتاه مدت را مبنا قرار دهیم، زیانهای مذکور رخ داده است. اما به طور معمول در مقوله مدیریت ثروت اختصاصی که با نظر سرمایه گذار دارایی توسط یک مجموعه منسجم مدیریت می شود کمتر پیش می آید که دید یکماهه برای سرمایه گذاری در نظر گرفته شود.

فرض می کنیم که سرمایه گذار میخواهد برای شش ماه به مدیریت سرمایه خود، شخصا یا از طریق یک شرکت مدیریت دارایی ادامه دهد. در این صورت آیا این سرمایه گذار یا مدیر سرمایه او در مورد سرمایه گذاری در بورس یا سرمایه گذاری در بازار املاک و مستغلات تصمیم اشتباهی گرفته اند؟

بیایید این فرضها را در نظر بگیریم که ملک معمولا با یک تاخیر زمانی قیمت خود را با قیمت دلار متناسب سازی می کند و بورس هم غالبا به انتظارات تورمی پاسخ می دهد، با این فرضیات حتی ممکن است در پایان دوره شش ماهه سرمایه گذاری در بورس یا ملک موجه تر ارزیابی شود.

حال سئوال این است که ما که پیشگوی آینده نیستیم، پس چگونه و در کدام بازار سرمایه گذاری کنیم؟

یک جواب می تواند این باشد: یکی از تئوریهای موجود در بازار سرمایه، تئوری پورتفوی است، یعنی سرمایه گذاری در داراییها و بازارهای مختلف برای رسیدن به ترکیب ریسک و بازده بهینه. البته آقای وارن بافت که شاخص ترین فرد در بازار سرمایه دنیا به شمار می رود، خیلی با این تئوری موافق نیست! چرا که وقتی شما سرمایه خود را در چند بازار سرمایه گذاری می کنید هیچوقت بهترین بازده را نخواهید داشت و وارن بافت همواره دنبال بازده جذاب و ایده آل خود بوده است. ولی نه ما وارن بافت هستیم و نه ایشان تجربه سرمایه گذاری در اوضاع بی ثبات ایران داشته است؟ آیا اگر ایشان در ایران زندگی می کرد به همین اندازه موفق بود؟

نظر ما این است که در ایران، در بازارهای در دسترس داخلی و خارجی تئوری پرتفوی جواب می دهد، یعنی سرمایه خود را در ترکیبی از داراییها سرمایه گذاری کنیم، بخشی در طلا، بخشی در سهام، بخشی در اوراق و صندوقهای با درآمد ثابت و بخشی در صندوق املاک و مستغلات. این تئوری اگرچه در کوتاه مدت احتمالا جذاب به نظر نرسد لیکن در بلندمدت جذاب خواهد بود، دو علت برای جذابیت وجود خواهد داشت:

اول اینکه در بلند مدت به احتمال زیاد بازده سرمایه گذاری شما بیشتر از نرخ تورم خواهد بود.

و دوم اینکه سرمایه گذار در مجموع آرامش بیشتری در ارتباط با سرمایه و سرمایه گذاری خود خواهد داشت و کمتر درگیر استرسهای مقطعی بازارهای سرمایه خواهد شد.

اما آیا کار اینجا پایان یافته است؟

سئوال بعدی این خواهد بود که ترکیب بهینه برای سبد سرمایه گذاری چیست؟

در مدیریت ثروت اختصاصی باید به طور مستمر بازارها مطالعه و بررسی شوند و بر اساس مطالعه وضعیت فعلی و آتی هر بازار در مورد نسبت و ترکیب داراییها در سبد سرمایه گذاری تصمیم گرفت و به طور مستمر هم این ترکیب را به روز کرد.